США и Израиль в выходные атаковали Иран. В ответ исламская республика ударила по американским военным базам в регионе. Разбираемся, чем может обернуться конфликт на Ближнем Востоке для экономики России.

Vlad_pro_Dengi

Vlad_pro_Dengi

#VTBR . Дивиденды 25,58 руб., доходность 26,1%. Цена акций без дивидендов = 72,5 руб.

#VTBR . Дивиденды 25,58 руб., доходность 26,1%. Цена акций без дивидендов = 72,5 руб.  #X5 . Дивиденды 648 руб., доходность 19,13%. Цена после дивидендов = 2 740 руб.

#X5 . Дивиденды 648 руб., доходность 19,13%. Цена после дивидендов = 2 740 руб.  #TRNFP . Компания выплатит акционерам 198,25 руб. на 1 акцию, доходность к текущей цене 14%. Без дивидендов акции стоят 1 215 руб.

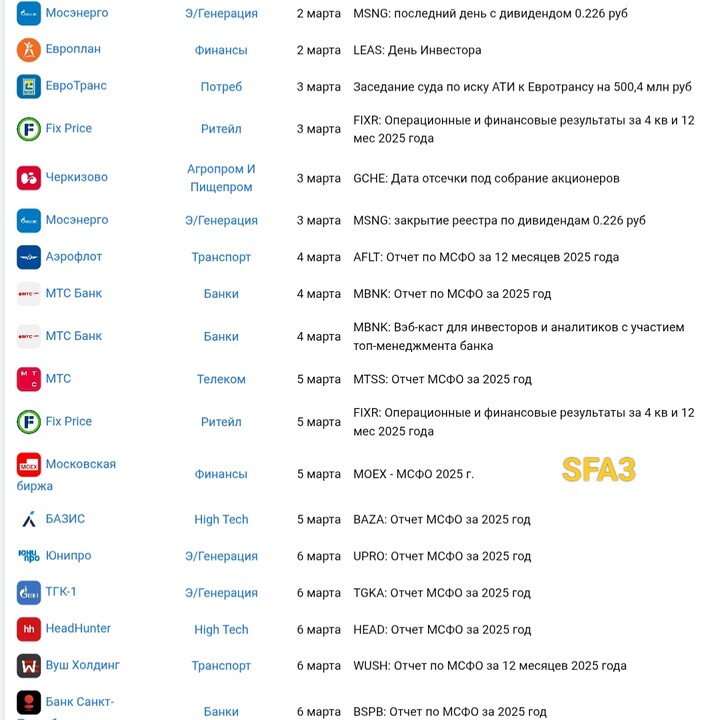

#TRNFP . Компания выплатит акционерам 198,25 руб. на 1 акцию, доходность к текущей цене 14%. Без дивидендов акции стоят 1 215 руб. #MOEX . Компания заплатит акционерам 26,11 руб. на 1 акцию, доходность 13,25%.

#MOEX . Компания заплатит акционерам 26,11 руб. на 1 акцию, доходность 13,25%.  #SNGSP . Дивиденды 8,5 руб. на 1 акцию, 16,2% доходности.

#SNGSP . Дивиденды 8,5 руб. на 1 акцию, 16,2% доходности.  #BANEP . Текущая доходность на АП = 12,9% (дивиденд 147 руб.).

#BANEP . Текущая доходность на АП = 12,9% (дивиденд 147 руб.). #MTSS . Отсечка была в пятницу, дивиденд 35 руб., доходность выше 15%.

#MTSS . Отсечка была в пятницу, дивиденд 35 руб., доходность выше 15%.  #SBER

#SBER  #SBERP . Зеленый банк выплатит 34,84 руб. на 1 акцию, доходность 11,06%.

#SBERP . Зеленый банк выплатит 34,84 руб. на 1 акцию, доходность 11,06%.  T-Investments

T-Investments

США и Израиль в выходные атаковали Иран. В ответ исламская республика ударила по американским военным базам в регионе. Разбираемся, чем может обернуться конфликт на Ближнем Востоке для экономики России.

Romans_

Romans_

SFA3

SFA3

VovanRU163

11 julio 00:41