🗓 Год тихих денег: почему осторожные инвесторы заработали больше всех

Я подвел для себя инвестиционные итоги 2025 года — и они получились неожиданно показательные. Этот год наглядно доказал: громкие стратегии и высокий риск вовсе не гарантируют результат. Напротив, победили те, кто действовал спокойно, системно и… почти ничего не делал.

🥸 2025-й — год консерватора, а не трейдера

Если коротко: чем выше был риск — тем хуже итог.

На фоне жесткой политики ЦБ и крепкого рубля рынок перевернулся с ног на голову. Консервативные инструменты уверенно обогнали акции, валюту и криптовалюты. Причем — с большим запасом.

Чтобы просто не проиграть банковскому вкладу, управляющему на фондовом рынке нужно было показать доходность примерно на 18 процентных пунктов выше индекса Мосбиржи. Для большинства это оказалось недостижимо.

👀 Как я смотрю на цифры

В расчетах использовалась простая модель: стартовый капитал — 1 млн рублей, без учета комиссий, налогов и прочих издержек. Это важно — в реальной жизни активные стратегии выглядят еще слабее.

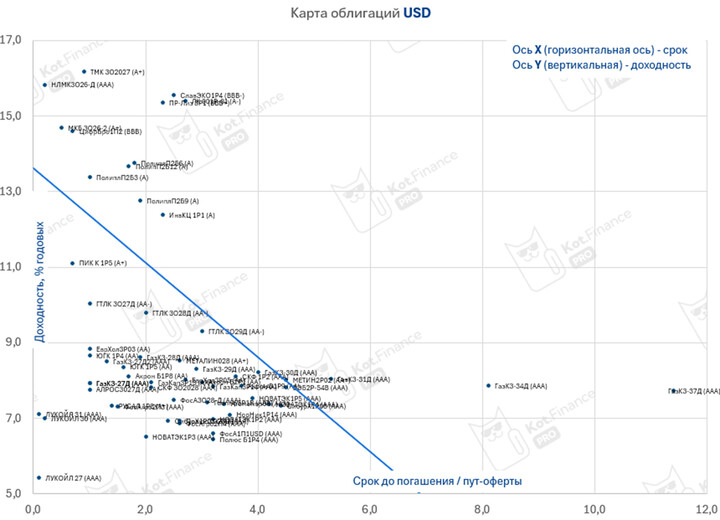

🥇 Облигации — неожиданный лидер

Впервые за несколько лет именно облигации стали самым доходным активом года.

✔️ Средняя доходность — около 22%

✔️ Миллион превращался в 1,22 млн рублей

Причина проста: длительный период сверхвысоких ставок, а затем — начало смягчения политики. В этот момент облигации получили двойной эффект — купон плюс рост цены.

И это была стратегия без нервов, без угадываний и без постоянных решений.

🥈 Депозит — стратегия «ничегонеделания»

Второе место — обычный банковский вклад. Несмотря на снижение ключевой ставки с начала года, средняя доходность депозитного портфеля удержалась на уровне 18,1% годовых.

✔️ Было: 1 000 000 ₽

✔️ Стало: 1 181 000 ₽

Фактически, вклад стал эталоном, с которым сравнивались все остальные стратегии.

⚖️ Акции — сложный год для профессионалов

Фондовый рынок в 2025 году не дал яркой динамики. Индекс Мосбиржи по полной доходности колебался в пределах ±2%.

Это означало следующее:

❗️ пассивный инвестор в акциях почти ничего не заработал;

❗️ активный — мог заработать только при наличии высокой альфы;

❗️ ошибка в тайминге или ребалансировке — и результат ниже вклада.

Именно здесь рынок отделил профессионалов от всех остальных.

💵 Валюта — ставка против рубля не сыграла

Стратегии ухода в доллар, евро и юань оказались в числе аутсайдеров.

Укрепление рубля привело к потере примерно 19% капитала. Миллион рублей превратился в 810 тысяч.

Этот год напомнил простую истину: валютная диверсификация — не всегда защита, особенно в коротком горизонте.

💸 Криптовалюта — худший результат года

Самый болезненный итог — у криптоинвесторов.

Снижение котировок цифровых активов в долларах, усиленное валютным эффектом, привело к падению рублевой стоимости портфеля почти на 42%.

❗️ Было: 1 000 000 ₽

❗️ Осталось: 585 000 ₽

Даже относительно «консервативный» криптопортфель не спас ситуацию.

💭 Мои выводы

2025-й стал годом отрицательной премии за риск. Когда ставка высокая, а валюта крепкая:

❗️ риск не оплачивается;

❗️ пассивные стратегии становятся бенчмарком;

❗️ агрессивные идеи проигрывают дисциплине.

Фактически, рынок сказал инвесторам: «Сначала сохраните — потом зарабатывайте».

🔜 Что дальше: мой прогноз на 2026 год

Экономика циклична. История показывает: после таких лет рынок обычно меняет характер. Я допускаю, что в 2026 году:

⚠️ акции могут вернуться в роль лидера;

⚠️ появятся новые точки роста через IPO и SPO;

⚠️ снижение ставок снова сделает риск оправданным.

Но это будет уже другая фаза цикла.

2025 год — это урок зрелости. Он показал, что инвестиции — не про азарт, а про выбор момента.

И иногда лучший ход — это не нажать кнопку «купить»,

а спокойно позволить деньгам работать без лишнего шума.

MAX

MAX

Positive_Investments

30 diciembre 23:58