25 puede 09:53

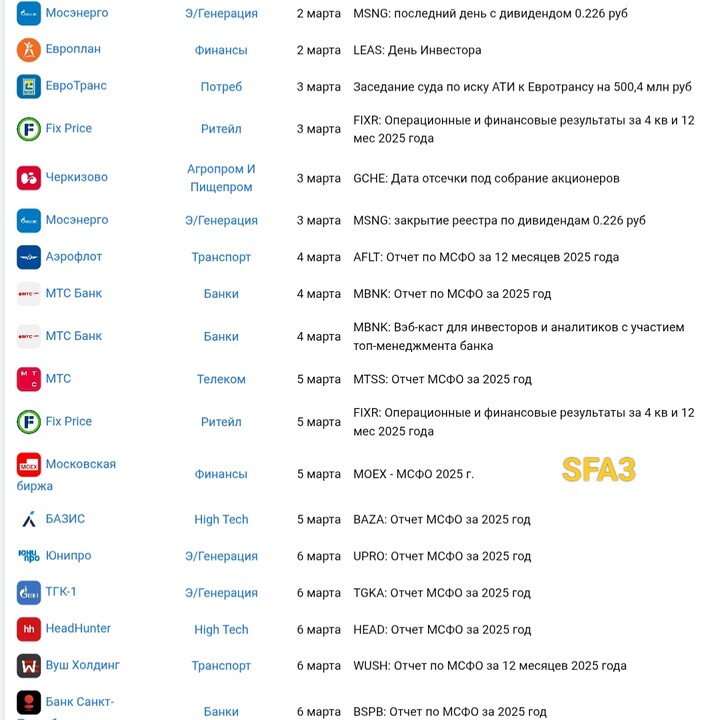

Autor:

MoishaRobinovich

MoishaRobinovich

MoishaRobinovich

MoishaRobinovich

#ROSN, подойдя максимально непредвзято, так как моя цель — разобраться для самого себя: есть ли смысл мне продолжать инвестирование на длительном горизонте, чтобы не беспокоиться из-за медвежьих фаз рынка и не забирать капитал из акций на пиках бычьего рынка, то есть меня интересует классическая пассивная жизнь с капитала.

#ROSN, подойдя максимально непредвзято, так как моя цель — разобраться для самого себя: есть ли смысл мне продолжать инвестирование на длительном горизонте, чтобы не беспокоиться из-за медвежьих фаз рынка и не забирать капитал из акций на пиках бычьего рынка, то есть меня интересует классическая пассивная жизнь с капитала.Сразу оговорюсь, что данные по инфляции я брал не из Росстата, которому не доверяю, а считал сам. Я взял историю покупок продуктов и бытовых товаров на маркетплейсе Ozon с 2020 года и сравнивал их с текущими ценами, а если этих товаров уже не было в наличии — то по возможности с максимально близкими аналогами. В итоге я вышел на среднюю годовую инфляцию в 11–12%. Чем хорош выбранный мной промежуток с 2017 по 2025 год, так это тем, что он учитывает шоки COVID-19 и СВО, то есть отражает «черные лебеди» и их последствия.

Для анализа я взял акции Роснефти за период с 2017 по 2025 год. Учитывал два компонента: изменение цены акций и выплаченные дивиденды. Инфляцию, как уже сказал, оценивал самостоятельно через историю своих покупок, что дало мне более правдивую картину роста цен, чем официальная статистика.

Сравнивая цены на продукты и товары с 2020 года по сегодняшний день, я пришел к выводу, что среднегодовая инфляция составила 11–12%. Этот период примечателен тем, что в него попал инфляционный шок от СВО и постковидного «станка». Так что моя оценка учитывает реальные «лебеди», а не только спокойные времена.

Я рассмотрел два подхода к инвестициям: первый — когда дивиденды тратятся сразу, второй — когда они реинвестируются обратно в акции. Вот что получилось.

1️⃣ Проедание дивидендов

•Начальная цена акций (2017): 236,7 ₽

•Текущая цена акций (2025): 420,7 ₽

•Прирост капитала: 184 ₽

•Дивиденды: 191,75 ₽

•Итоговая стоимость: 612,45 ₽

•Номинальная доходность: 158,75%

•Реальная доходность (с учетом инфляции): 4,9%

Как мы видим, в этом случае доходность обогнала инфляцию, но с минимальным запасом. Это не провал, но и не победа. Грубо говоря, вы остались «при своих», даже с учетом текущей коррекции от прошлых пиков. В этом случае подход «забирай на хаях» Макса Орловских и Василия Олейника оправдан и логичен.

2️⃣ Реинвестирование дивидендов

•Начальная цена акций (2017): 236,7 ₽

•Текущая цена акций (2025): 420,7 ₽

•Дополнительные акции от реинвестирования: 0,583

•Итоговая стоимость: 666,3 ₽

•Номинальная доходность: 181,4%

•Реальная доходность: 14,1%

В этом случае реинвестирование дало куда более солидный результат — инфляция осталась далеко позади, а капитал заметно вырос. Тут оправдан подход Анара «на пенсию в 35»: «купил и забыл», но с оговоркой, что с этих дивидендов вы не живете. Конечно, тут можно возразить, что на большом капитале результат будет другой, с учетом частичного реинвестирования и частичного проедания дивидендов, но основную суть, думаю, вы поняли.

Итог: правы одновременно два взгляда на рынок, нюанс заключается лишь в том, как мы управляем дивидендами и какой капитал помещаем в акции. На маленьком капитале с проеданием дивидендов тактика «положил и забыл» действительно не эффективна. И только упорно работая над ростом «тела», можно выйти в высшую лигу. Но по силу ли такой долгий труд тебе, читатель, на дистанции в 3-5 лет? На этот вопрос ты ответишь сам.

👍💬Если пост был полезен — поддержи Мойшу лайком и добрым комментарием. В «Пульсе» не так много добротного и умного контента.

840

Para dejar comentarios, necesitas Registro

Comentario (10)

MoishaRobinovich а если серьезно? Есть способы через карту мир,не через p&p?

MoishaRobinovich а если серьезно? Есть способы через карту мир,не через p&p?  MoishaRobinovich а где покупаете,если не секрет?p&p?

Или у вас виза/мастеркард есть?

MoishaRobinovich а где покупаете,если не секрет?p&p?

Или у вас виза/мастеркард есть? Publicaciones similares

2 horas atrás

Autor:

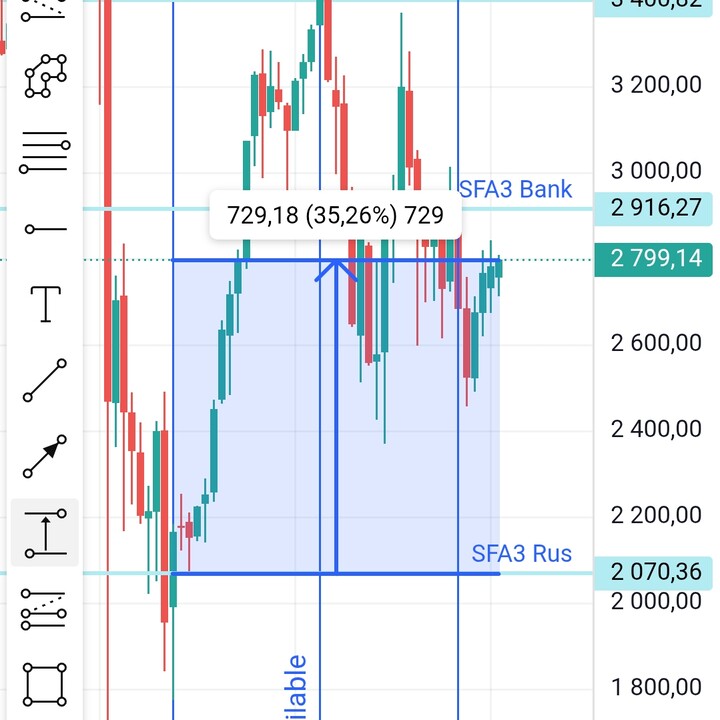

SFA3

SFA3

SFA3

SFA3

26

5 horas atrás

Autor:

InvestEra

InvestEra

InvestEra

InvestEra

🪖 Атака США на Иран состоялась

Это событие давно ожидалось, и весь вопрос был только в моменте атаки. Поскольку мы уже много раз обсуждали столкновение Ирана с Израилем и США (летом 2025 года и зимой 2026 года) — не будем повторяться и сфокусируемся на ключевых моментах.

Всегда появляются люди, которые ждут нефть по 150–200$. С вероятностью в 95% такого роста цен не будет. Для того чтобы нефть ушла хотя бы к 100$ (про 150–200 вообще речи не идёт), требуется одно из двух условий:

▪️ США и Израиль бомбят нефтегазовую инфраструктуру Ирана

...

Это событие давно ожидалось, и весь вопрос был только в моменте атаки. Поскольку мы уже много раз обсуждали столкновение Ирана с Израилем и США (летом 2025 года и зимой 2026 года) — не будем повторяться и сфокусируемся на ключевых моментах.

Всегда появляются люди, которые ждут нефть по 150–200$. С вероятностью в 95% такого роста цен не будет. Для того чтобы нефть ушла хотя бы к 100$ (про 150–200 вообще речи не идёт), требуется одно из двух условий:

▪️ США и Израиль бомбят нефтегазовую инфраструктуру Ирана

...

17

Ayer v 21:22

Autor:

SFA3

SFA3

SFA3

SFA3

MAX

MAX

3quarks

18 julio 13:04