⚡

#LSNG

#LSNGP

#LSNG

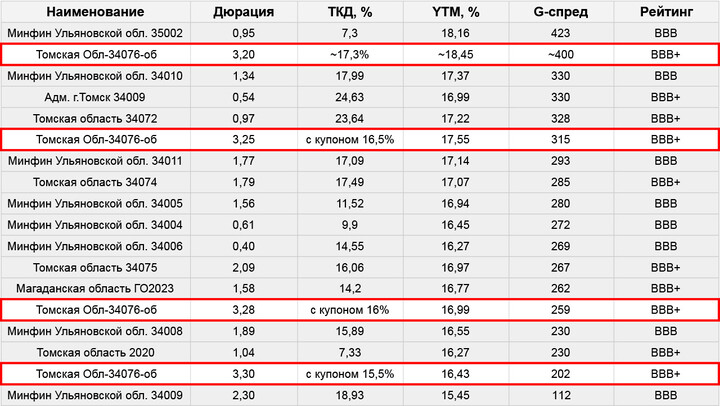

#LSNG закрыли 2024 год с выручкой 122,7 млрд руб. (+12,8 % год‑к‑году) и чистой прибылью 21,2 млрд руб. (+6,4 %) . Если скорректировать эти темпы на производственную инфляцию 23 %, реальная выручка снизилась примерно на 8,3 %, а реальная прибыль — на 13,5 %, что показывает давление затрат на экономику компании.

💼 Долг вырос: долгосрочные обязательства подскочили на 58,6 % до 44,1 млрд руб., но рост долговой нагрузки обеспечен ростом оборотных активов до 55,6 млрд руб. Таким образом, коэффициент «долг / оборотные активы» остался близким к прошлогоднему 0,79 копеек долга на рубль собственного капитала. При EBITDA 66,7 млрд руб. отношение Gross Debt/EBITDA лишь 0,66, а с учётом крупной денежной подушки чистый долг отрицательный (‑3,2 млрд руб.), Net Debt/EBITDA ≈ ‑0,1 . То есть нагрузка выросла номинально, но пока не стала обременительной.

📊 Рентабельность собственного капитала (ROE) составляет 10,6 %, возврат на активы (ROA), определённый как чистая прибыль к суммарным активам, — около 7,1 %.

📈 В условиях высокой ключевой ставки любая новая эмиссия долга может оказаться дороже старого портфеля, и грядущее рефинансирование 2025–26 гг. потребует внимания. Пока финансовая подушка позволяет обслуживать обязательства без давления на дивиденды, но менеджменту важно удержать Gross Debt/EBITDA ниже 1,0, чтобы рост процентных расходов не съел преимущество высокой маржи.

🔔 Итог: у компании сильный баланс, приличная доходность «префов» и запас ликвидности, однако номинальный рост долга под высоким процентом — сигнал следить за темпами заимствований и тарифными решениями регулятора. Дивидендный кейс остаётся умеренно привлекательным, но нам стоит следить за долговыми показателями компании и динамикой реальных, а не номинальных, финансовых результатов.

Patriot_RUS

12 puede 17:58